2. Право

Читать 0 мин.

Читать 0 мин.

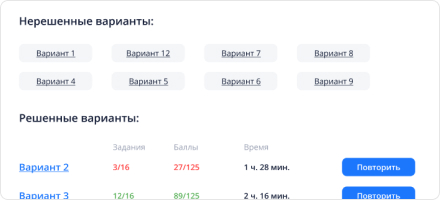

2.16. Права и обязанности налогоплательщика

Налогоплательщик— организация (российская или иностранная) и физическое лицо (гражданин РФ, иностранный гражданин, лицо без гражданства), на которое законом возложена обязанность платить налоги и сборы.

|

Праваналогоплательщика |

Обязанности налогоплательщика |

|

|

Некоторым налогоплательщикам(предпринимателям без образования юридического лица, нотариусам, занимающимся частной практикой, и др.)необходимо ежегодно представлять в налоговые органы по месту жительства налоговую декларацию — письменное заявление об объектах налогообложения, о полученных доходах, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Виды доходов физических лиц, подлежащих налогообложению:

- дивиденды и проценты

- страховые выплаты при наступлении страхового случая

- доходы, полученные от использования авторских или иных смежных прав

- доходы, полученные от сдачи в аренду или иного использования имущества

- доходы от реализации недвижимого имущества, акций или иных ценных бумаг, прав требования к организации, иного имущества

- вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия

- доходы, полученные от использования любых транспортных средств, и др.

Виды доходов физических лиц, не подлежащих налогообложению:

- государственные пособия (за исключением пособия по временной нетрудоспособности по уходу за больным ребёнком)

- государственные пенсии

- все виды установленных действующим законодательством компенсационных выплат, связанных с возмещением вреда, оплатой стоимости полагающегося натурального довольствия, питания, спортивного снаряжения и т. д. для спортсменов, увольнением работников, гибелью военнослужащих и др.

Способы обеспечения исполнения налоговой обязанности:

- Пеня— денежная сумма, которую налогоплательщик должен выплатить в случае уплаты налогов в более поздние сроки по сравнению с установленными налоговым законодательством. Начисляется за каждый календарный день просрочки исполнения налоговой обязанности.

- Залог имущества— соглашение между залогодателем и налоговым органом, в силу которого последний имеет право в случае неисполнения налогоплательщиком обязанности по уплате причитающихся сумм налога и начисленных пеней осуществить исполнение этой обязанности за счёт стоимости заложенного имущества.

- Поручительство— обязательство третьего лица перед налоговыми органами исполнить в полном объёме обязанность налогоплательщика по уплате налогов, если последний не уплатит в установленный срок причитающиеся суммы налога и соответствующих пеней. Оформляется договором между налоговым органом и поручителем (может быть физическое или юридическое лицо).

- Приостановление операций по счетам в банке— прекращение банком всех расходных операций по счёту налогоплательщика. Применяется для обеспечения решения о принудительном взыскании налога.

- Арест имущества налогоплательщика— действие налогового или таможенного органа с санкции прокурора по временному ограничению права собственности налогоплательщика в отношении его имущества для обеспечения исполнения решения о взыскании налога. Применяется только к организациям.